Казахстанские инвесторы вывели в 2019 году за границу $2,7 млрд – исследование

Чаще всего денежные средства направляются на Кипр, в Нидерланды и на Каймановы острова

В последние годы в информационном поле нередко поднимался вопрос о необходимости возврата в Казахстан незаконно выведенного капитала, передает Azattyq Rýhy со ссылкой на finreview.info.

По данным международных экспертов, его объём за годы независимости достиг порядка 200 миллиардов долларов США. Это в 3,5 раза больше текущих активов Национального фонда. Тем не менее в страну возвращено лишь 90 миллионов долларов США.

Существуют различные способы вывода капитала, при этом в большинстве случаев вполне легальные. Вносит свою лепту в эти процессы и бизнес, используя различные манипуляции с внешнеэкономическими контрактами. При этом тенденция оттока денег из страны путём осуществления экспортно-импортных операций достаточно устойчивая.

Ориентируясь на европейский опыт, Казахстан давно декриминализовал соответствующую статью Уголовного кодекса, освободив таким образом от серьёзных последствий и экспортеров, и импортеров, вывозящих денежные средства из страны. Из инструментария остались лишь административные рычаги воздействия, включая пени и штрафы. Субъекты, ведущие внешнеэкономическую деятельность, самостоятельно подают декларации, в которых заполняются суммы задолженности по контрактам. Однако этот документ не позволяет определить за что именно выставлена задолженность. Например, она может образоваться вследствие не поступившей выручки от экспорта или за счёт предоплаты за импортируемый товар, который не был доставлен.

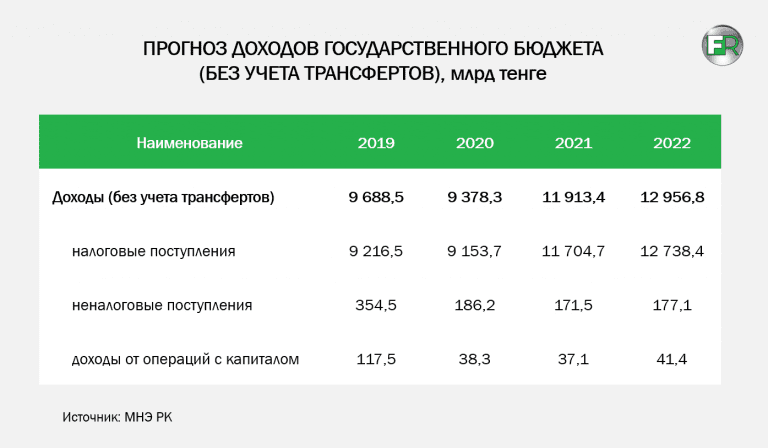

Тем не менее из-за пандемии коронавируса, которая приостановила деловую активность в стране, тем самым сократив поступления в бюджет и Национальный фонд, необходимость возврата незаконно вывезенных денежных средств значительно усилилась. Поэтому в среднесрочной перспективе государство стремится сбалансировать бюджет, обеспечив растущие расходы за счёт поступлений от ненефтяного сектора экономики. Уже в действующем прогнозе социально-экономического развития Министерства национальной экономики РК запланировано увеличение доходной части бюджета без учета трансфертов с 9,7 триллиона тенге в 2019 году до 13 триллионов тенге к 2022 году. Это означает, что из ненефтяной экономики в ближайшие три года планируется дополнительно получить 2,5 триллиона тенге налоговых поступлений. При этом одним из главных инструментов повышения доходной части бюджета является именно борьба с теневой экономикой.

Однако программа легализации, которая проводилась для возврата вывезенного капитала, не дала видимых результатов – её объёмы не превышают 10%

В публичном политическом поле тема офшоров получила распространение в начале 2010 годов. Одним из следствий этого стало создание рабочей группы по деофшоризации экономики в августе 2013 года. А уже в конце 2014 года Казахстан сделал новый шаг в этом направлении, присоединившись к Страсбургской конвенции 1988 года, которая должна улучшить взаимодействие казахстанских налоговых органов с международными. В подписании конвенции приняли участие 90 стран, в том числе 19 офшорных юрисдикций. Это соглашение позволяет странам-участникам обмениваться налоговой информацией по резидентам, что даёт Казахстану возможность отслеживать наличие имущественной собственности и денежных средств у казахстанцев за рубежом и сверять их с данными по декларации.

С момента обретения независимости в Казахстане проведены три легализации. По итогам последней из них, завершившейся в 2017 году, легализована 151 тысяча объектов недвижимости, вовлечено в легальный оборот 4,1 триллиона тенге. Эти активы позволили увеличить налоговые поступления на 950 миллиардов тенге в год.

Однако легализация имущества наряду со всеобщей декларацией доходов казахстанцев обеспечивает частичный возврат средств и не является комплексным решением проблемы оттока капитала. Более того, по данным Генеральной прокуратуры РК, число экономических преступлений в стране лишь возросло. А это означает, что казахстанцы по-прежнему сомневаются в сохранности собственного капитала и возможности его увеличения внутри страны.

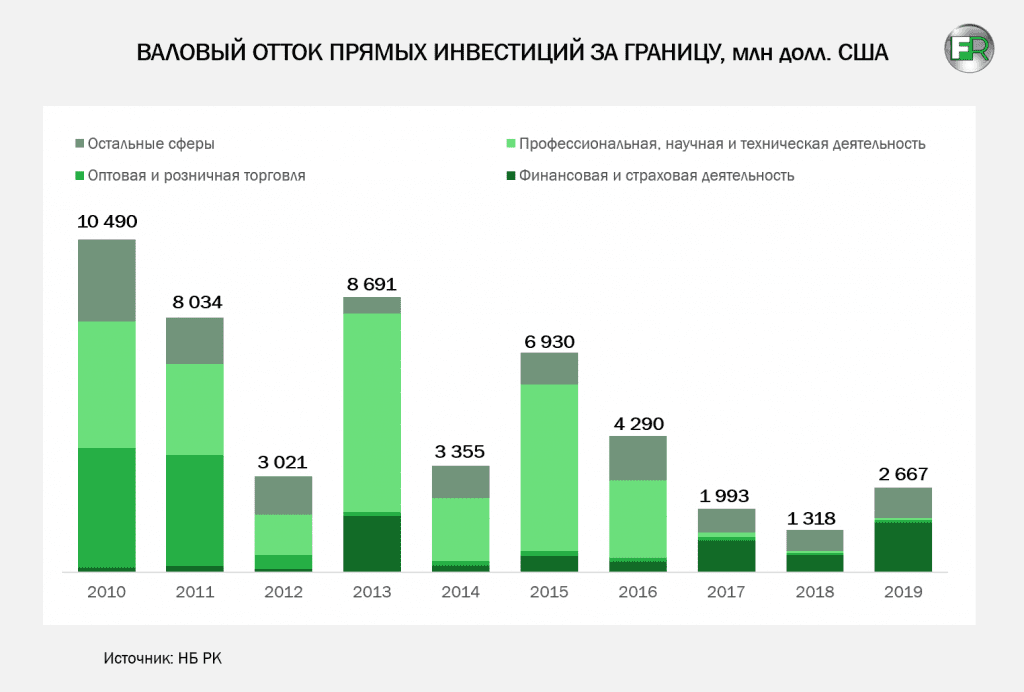

В 2019 году казахстанскими инвесторами выведено за границу 2,7 миллиарда долларов США

Тем не менее за последние пять лет отток прямых инвестиций за рубеж сократился в 2,6 раза. Чаще всего денежные средства направляются на Кипр, в Нидерланды и Каймановы острова – около 1,4 миллиарда долларов США. А основным видом деятельности, в рамках которого происходит вывод капитала, выступает обширная сфера финансовых услуг за исключением страховых и пенсионных фондов.

Как отмечают инвесторы, отток капитала из страны происходит из-за того, что в Казахстане слабо развиты инструменты, альтернативные банковским вкладам. Например, услуга private banking, направленная на сохранение и увеличение капитала физических лиц, сумма которого превышает 100 тысяч долларов США, предоставляется лишь 10 из 27 казахстанских банков. Спрос на этот вид услуги остается низким, так как казахстанцы в большей степени доверяют средства международным банкам. Поэтому финансовый сектор Казахстана упускает потенциал рынка private banking, объём которого составляет около 1 триллиона тенге.

Как снизить отток казахстанского капитала?

Стимулировать казахстанских инвесторов сократить вывод денежных средств за границу возможно благодаря развитию в стране системы private banking. Услуга в первую очередь позволит решить ключевую проблему финансового сектора – недоверие к локальным банкам второго уровня, которое также сопровождается высокими девальвационными и инфляционными ожиданиями.

Важно отметить, что услуга private banking – это лишь инструмент, а не причина оттока или притока активов. Его развитие позволит локализовать капитал инвесторов внутри страны только при наличии доверия к внутреннему рынку. Поэтому Казахстану необходим приход международных организаций, оказывающих данный вид услуги, а также создание партнёрства между иностранными и казахстанскими банками и инвестиционными компаниями. Благодаря этому рынок может вырасти до 2,5 миллиарда долларов США к 2025 году.

Но помимо коммерческих банков основу для развития private banking также создает и государственная инициатива – Международный финансовый центр «Астана» (МФЦА). В частности, с запуском МФЦА в Казахстане появились современные инструменты по управлению активами и инвестициями. Например, доступна возможность передачи активов в трастовое управление. Такая форма имущественных отношений позволяет состоятельным казахстанцам передавать свои активы в доверительное управление с целью получения прибыли конечными бенефициарами. При этом основная цель траста – защита активов от возможных рисков.

Трасты пользуются широкой популярностью в западных странах, так как являются инструментом англо-саксонской правовой системы, которая обеспечивает простоту их применения, понятную концепцию, гибкость структуры и юридическую защищенность передаваемых активов.

В юрисдикции МФЦА уже зарегистрировались крупнейшие международные компании, которые работают в системе private banking. Например, швейцарские компании Blackfort Capital и Clarus Capital. А это подтверждает высокое доверие иностранных финансовых институтов к казахстанскому финцентру. Именно с их приходом на казахстанский рынок для состоятельных казахстанцев откроется весь спектр VIP-услуг, которые пока они вынуждены искать за рубежом.